O ICMS (Imposto sobre Circulação de Mercadorias e Serviços) é um tributo de competência estadual no Brasil, que incide sobre a circulação de mercadorias, prestação de serviços de transporte interestadual e intermunicipal, e comunicações.

O que você vai encontrar?

ToggleO ICMS é uma das principais fontes de arrecadação dos estados e do Distrito Federal, representando uma parcela significativa da receita tributária dessas unidades federativas.

Para empreendedores, o entendimento do imposto é essencial, pois ele afeta diretamente as operações de compra, venda e prestação de serviços realizadas pela empresa.

O que é ICMS?

O ICMS significa Imposto sobre Circulação de Mercadorias e Serviços, é um imposto estadual aplicado sobre a circulação de mercadoria e serviços, esse imposto incide nos mais diversos tipos de produtos, e a regra de arrecadação pode variar de acordo com cada estado.

Existem alguns modelos, e são eles:

- ICMS (Normal): é o imposto aplicado sobre a circulação de mercadorias e serviços.

- ICMS (Isento): são aqueles produtos/serviços isentos de ICMS.

- ICMS ST (Substituição Tributária): a substituição Tributária é válida em casos de antecipação do ICMS.

- ICMS (Diferencial): o ICMS Diferencial ou também conhecido como Difal é aplicado quando existem diferenças nos valores de alíquotas de transações interestaduais.

Quem precisa pagar ICMS?

Praticamente todas as operações de venda, importação de produtos e transporte estão sujeitas ao ICMS e devem ser tributadas. Ele é um imposto obrigatório para empresas e indivíduos que realizam transações relacionadas à circulação de mercadorias, prestação de serviços de transporte interestadual e intermunicipal, e serviços de comunicação.

Qualquer pessoa, seja ela física ou jurídica, que participe da cadeia de circulação e compra de produtos ou serviços é considerada contribuinte do ICMS. A incidência do imposto ocorre quando o proprietário ou titular do produto ou serviço transfere a posse para o comprador, seja ele uma pessoa física ou jurídica. O imposto então cobrado quando a mercadoria é vendida ou o serviço é prestado, e o consumidor se torna o titular do produto ou da atividade.

Esse imposto é aplicável a uma variedade de setores e operações, incluindo: indústria, comércio, medicamentos, bebidas e alimentos, combustíveis, serviços de transporte interestadual e intermunicipal, prestação de serviços de telecomunicação e importação de mercadorias, mesmo para consumo próprio.

Para cumprir com as obrigações tributárias, as empresas devem obter uma Inscrição Estadual (IE) após o registro na Secretaria de Estado da Fazenda (Sefaz) do estado onde o negócio está localizado. Essa inscrição permite que a empresa esteja apta a realizar o pagamento do ICMS conforme as normas estabelecidas pelo estado.

Quem não precisa pagar?

- Pessoas físicas que não realizam atividades de comércio ou prestação de serviços sujeitas ao imposto.

- Empresas que estão isentas ou imunes ao ICMS de acordo com a legislação tributária estadual.

- Transações ou operações que são especificamente isentas de ICMS por lei, como determinados tipos de produtos ou serviços específicos.

- Exportadores que realizam vendas de produtos para o exterior, pois essas operações são isentas de ICMS devido à natureza da exportação.

- Produtos ou serviços que são considerados não tributáveis pelo ICMS, conforme definição das autoridades fiscais estaduais.

O que acontece se não recolher o ICMS?

- Multas e juros sobre o valor não pago.

- Possibilidade de ter o CNPJ bloqueado.

- Risco de ter seus bens penhorados para quitar a dívida.

- Impedimento de participar de licitações públicas.

- Enfrentar processos judiciais e possíveis penalidades legais.

Como calcular o Imposto sobre Circulação de Mercadorias e Serviços?

O valor arrecadado pelo ICMS pode variar de acordo com cada estado, então o primeiro passo é identificar a alíquota do estado em que você estiver alocado, vamos usar como exemplo o estado do Paraná que possui uma alíquota de 19,5% (Atualizada em 2024)Imagine que o produto em questão nessa transação custe R$100:

Primeiro vamos transformar a porcentagem da alíquota em número decimal:

19,50 ÷ 100 = 0,195

Agora é simples, vamos multiplicar o resultado pelo valor do produto para descobrirmos qual será o valor do ICMS nessa transação:

0,195 x 100 = 19,50

Resultado:

Valor do produto: R$100,00

Valor do ICMS: R$19,50

O ICMS será automaticamente adicionado ao valor total do produto na nota fiscal.

Esse cálculo é aplicável para o ICMS simples podendo haver variações de acordo com as particularidades de cada situação.

Quer facilitar seu cálculo do ICMS? Baixe agora mesmo a nossa planilha gratuita!

Cálculo automático do ICMS-ST

O ICMS é um Imposto sobre a Circulação de Mercadorias e Serviços. O ST é a substituição tributária do ICMS. A substituição acontece quando o responsável pelo recolhimento do imposto é atribuído a outro contribuinte, que no caso é o contribuinte substituto.

Se você precisa calcular o ICMS-ST, é possível fazer isso de forma automática e integrada com o sistema de gestão com o aplicativo ICMS-ST do vhsys.

Alíquotas de ICMS por Estado

A alíquota é a porcentagem referente a quanto do valor do produto ou serviço será arrecadado pelo ICMS, essa porcentagem pode ser alterada de acordo com a regulamentação de cada estado. Confira abaixo a tabela atualizada com as taxas gerais de alíquotas de ICMS que deverão ser praticadas por cada estado em 2025:

| ESTADOS | ALÍQUOTA POR ESTADO |

| Acre (AC) | 19% |

| Alagoas (AL) | 19% |

| Amapá (AP) | 18% |

| Amazonas (AM) | 20% |

| Bahia (BA) | 20,5% |

| Ceará (CE) | 20% |

| Distrito Federal (DF) | 20% |

| Espírito Santo (ES) | 19,5% |

| Goiás (GO) | 19% |

| Maranhão (MA) | 23% |

| Mato Grosso (MT) | 17% |

| Mato Grosso do Sul (MS) | 17% |

| Minas Gerais (MG) | 19,5% |

| Pará (PA) | 19% |

| Paraíba (PB) | 20% |

| Paraná (PR) | 19,5% |

| Pernambuco (PE) | 20,5% |

| Piauí (PI) | 21% |

| Rio de Janeiro (RJ) | 22% (2% combate à pobreza) |

| Rio Grande do Norte (RN) | 18% |

| Rio Grande do Sul (RS) | 19,5% |

| Rondônia (RO) | 19,5% |

| Roraima (RR) | 20% |

| Santa Catarina (SC) | 17% |

| São Paulo (SP) | 19,5% |

| Sergipe (SE) | 19% |

| Tocantins (TO) | 20% |

Vale lembrar que as porcentagens citadas acima são referentes a taxa geral da alíquota de cada estado, isso quer dizer que grande parte dos produtos ou serviços terão esse número como base para o cálculo do imposto, porém existem exceções. Por isso indicamos que seja feita uma consulta sobre as regulamentações no seu estado em particular.

E quando a transação é interestadual?

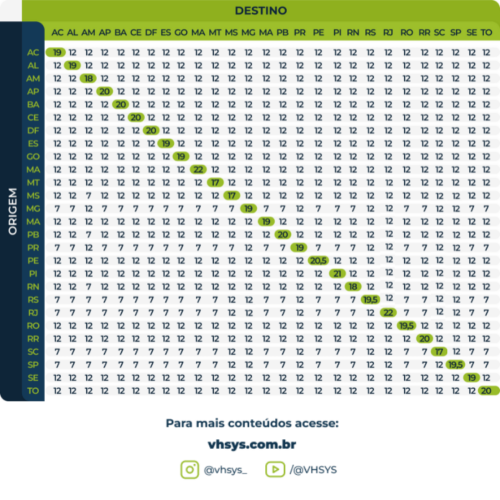

Como cada estado possui uma regra específica relacionada ao ICMS se faz necessário um valor diferente de alíquotas para transações interestaduais. Na tabela abaixo você poderá conferir o valor da alíquota por estado de acordo com a origem e destino da transação:

Vale ressaltar que o valor é baseado no estado de origem, por exemplo, será realizada uma transação que se deu origem em São Paulo com o destino em Santa Catarina, a alíquota será: 12%.

Para garantir que nenhum estado saia prejudicado em transações como essa, existe uma regra conhecida como Difal, você pode conferir mais detalhes em nosso post: Difal ICMS: saiba como funciona e quem precisa pagar.

Nota Fiscal Eletrônica e Imposto sobre Circulação de Mercadorias e Serviços

ICMS e Nota Fiscal, um não vive sem o outro! Brincadeiras à parte, o conhecimento sobre o processo de emissão de Notas Fiscais e sobre regimes tributários é muito importante para qualquer tipo de empresa para que o seu negócio flua da melhor maneira possível.

O ICMS é apenas um dos tributos arrecadados sobre a Nota Fiscal, tantas regras e tributações podem podem acabar causando uma confusão tremenda na cabeça dos empreendedores. Por isso a nossa dica é:

- Procure um bom escritório de contabilidade: a tributação brasileira nem sempre é fácil de entender, para que não haja nenhuma ponta solta é necessário a contratação de um profissional capacitado que irá garantir que o seu negócio esteja alinhado com todos os deveres tributários.

- Contrate um Software de Gestão: Um sistema de gestão com emissor de notas é imprescindível, com ele você terá um dia a dia mais dinâmico e fluido! É de extrema importância que você leve em consideração todas as particularidades e necessidades da sua empresa antes de realizar a escolha de um emissor de notas. Se você veio até aqui com certeza o vhsys será uma ótima escolha! Além da praticidade e agilidade na emissão das suas notas fiscais, o sistema oferece muitas outras ferramentas indispensáveis para o seu negócio. Confira como a emissão de notas pelo vhsys é simples:

![Calendário 2025 feriados, datas comemorativas e comerciais [planilha gratuita]](https://blog.vhsys.com.br/wp-content/uploads/2024/01/2.png)