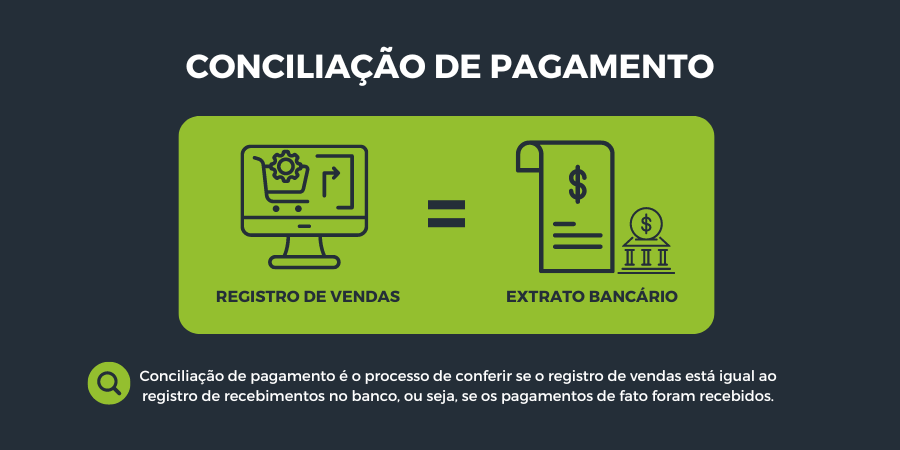

Vamos direto ao ponto: conciliação de pagamento é o processo de verificar minuciosamente se todas as transações registradas no seu sistema correspondem corretamente com as movimentações na sua conta bancária.

O que você vai encontrar?

ToggleÉ uma tarefa fundamental para o dia a dia de qualquer negócio, deve ser feita com atenção e responsabilidade. Afinal, a conciliação de pagamento é o que ajuda a evitar fraudes ou prejuízos financeiros.

Por isso, neste texto, temos algumas dicas e instruções que todo empreendedor deve saber para gerenciar seu negócio com segurança e ficar tranquilo em relação às suas finanças.

O que é conciliação de pagamento?

A conciliação de pagamento é o processo de comparar e ajustar os registros de transações feitas no seu sistema interno com o que é registrado pelos bancos.

Essa atividade deve ser feita diariamente na empresa, pois ajuda a garantir que todas as entradas e saídas de dinheiro estejam corretamente registradas e batam certinho.

Por exemplo, suponha que sua loja vendeu 100 produtos em um mês. O valor total dessas vendas foi registrado no sistema de vendas. Depois, os clientes fizeram os pagamentos online. Quando esses pagamentos aparecem no extrato bancário, você precisa verificar se cada pagamento corresponde exatamente às vendas registradas. Se tudo estiver certo, ótimo! Mas se houver discrepâncias, você precisa investigar para descobrir o que aconteceu.

A conciliação ajuda a detectar e corrigir erros ou discrepâncias, também é uma ferramenta poderosa na prevenção de fraudes e no controle financeiro.

Ao manter seus registros em ordem e garantir que todas as transações sejam devidamente reconciliadas, você pode tomar decisões financeiras baseada em dados e garantir a saúde financeira do seu negócio a longo prazo.

Conciliação de pagamento ajuda a evitar golpes e fraudes

Você sabia que o Brasil é um dos países que mais sofre com fraudes? Os resultados de uma pesquisa global da PwC apontam que 62% das empresas brasileiras foram vítimas de golpes em 2022, enquanto em 2020 esse número foi de 46%.

Além disso, a pesquisa destacou que o crime cibernético é apontado como a maior ameaça, seguido pelas fraudes cometidas pelo consumidor e, em terceiro lugar, o roubo de ativos.

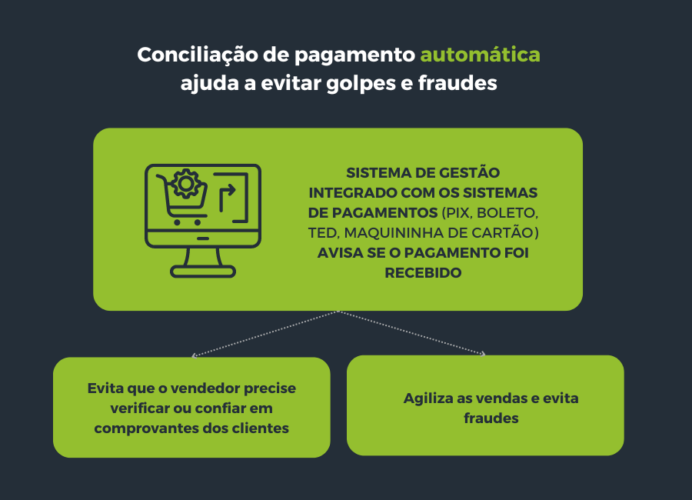

Infelizmente, depender de comprovantes do pix do cliente para liberar vendas, entre outras práticas parecidas no mercado, deixam os empreendedores vulneráveis aos golpes. Portanto, nos dias de hoje, é imprescindível ter um sistema de conciliação de pagamentos para evitar fraudes e prejuízos financeiros.

Por exemplo, com um sistema integrado aos seus pagamentos será possível receber instantaneamente no sistema se o pagamento foi recebido ou não para aprovar a venda, sem que seja necessário conferir comprovantes de pix ou abrir a conta bancária a cada venda.

A conciliação bancária também ajuda a evitar fraudes internas por meio de um processo de verificação e reconciliação entre os registros financeiros da empresa e os extratos bancários, detectando ações como:

- Detecção de transações não autorizadas

- Identificação de discrepâncias nos saldos

- Controle de acesso e autorização

- Monitoramento constante

Como é feita uma conciliação de recebíveis?

Existem duas maneiras principais de realizar a conciliação de recebíveis: manualmente ou por meio de um sistema que possua a função de conciliação bancária automática.

1. Conciliação de pagamento manual

A conciliação de recebíveis é um processo fundamental para garantir a precisão dos registros financeiros de uma empresa. Esse procedimento envolve comparar e reconciliar os registros internos da empresa, como vendas e transações, com os registros bancários, como extratos e comprovantes de pagamento.

- Coleta de dados: o primeiro passo é reunir todos os dados relevantes, incluindo exportar os registros de vendas da empresa e os extratos bancários.

- Identificação das transações: em seguida, é preciso identificar todas as transações financeiras que ocorreram durante o período analisado. Isso inclui vendas, recebimentos de clientes, taxas bancárias, entre outros.

- Conciliação dos registros: o próximo passo é comparar e conciliar os registros internos da empresa com os registros bancários. Isso envolve verificar se cada transação registrada na empresa corresponde a uma entrada no extrato bancário e vice-versa.

- Resolução de divergências: se houver divergências entre os registros internos e bancários, é necessário investigar e resolver essas diferenças. Isso pode envolver entrar em contato com clientes ou fornecedores para esclarecer transações ou identificar possíveis erros.

- Registro de ajustes: qualquer ajuste ou correção feita durante o processo de conciliação deve ser devidamente registrado para garantir a precisão dos registros financeiros da empresa.

Como a conciliação de recebíveis funciona na prática?

Imagine que um pet shop recebe pagamentos de seus clientes de diversas formas: por Pix, boleto bancário, transferência via TED e pagamento via maquininha de cartão.

Durante a conciliação de recebíveis, o petshop revisa os registros de vendas do mês, onde constam todas as transações realizadas, incluindo a forma de pagamento de cada cliente. Em seguida, eles acessam os extratos bancários para verificar se todos os pagamentos foram devidamente registrados e se correspondem aos valores esperados.

Por exemplo, se um cliente pagou por um serviço de banho e tosa via Pix, o empreendedor do petshop verifica se esse pagamento aparece no extrato bancário na data e no valor correto. O mesmo procedimento é realizado para os pagamentos feitos por boleto, transferência TED e cartão de crédito ou débito.

Se houver alguma discrepância, como um pagamento registrado no sistema, mas ausente no extrato bancário, é preciso investigar a fundo para entender o motivo e corrigir o erro, se necessário.

Ao final do processo de conciliação de recebíveis, o petshop garante que todos os pagamentos foram devidamente registrados e reconciliados com os extratos bancários, garantindo assim a integridade dos seus registros financeiros e a precisão das informações contábeis.

2. Conciliação de pagamento automatizada

Ao invés de fazer a conferência manual dos pagamentos, é possível automatizar essa atividade. Isso permite um controle ainda maior dos registros financeiros e ajuda a evitar ainda mais fraudes na empresa, pois o sistema realiza a conferência e conciliação de pagamento por você de forma 100% automatizada e rápida.

Um sistema de gestão que possui a função de conciliação automatizada é o ERP vhsys.

A conciliação de pagamento automatizada no vhsys simplifica a comparação entre os registros financeiros da sua empresa e as transações registradas na Conta PJ do sistema. Ele faz isso de forma automática, identificando e marcando correspondências entre os dados importados e as informações registradas. Qualquer discrepância é destacada para revisão manual. Isso economiza tempo e reduz erros, garantindo a precisão dos seus registros financeiros.

Por exemplo, ao receber um pagamento de um boleto ou Pix Cobrança emitido pela Conta Integrada do vhsys o sistema avisa que o pagamento foi aprovado. Assim, o vendedor não precisa conferir manualmente os comprovantes dos clientes – agilizando as vendas e evitando golpes.

Teste o sistema que faz a conciliação por você!

Não perca mais tempo nem dinheiro: teste o vhsys e venda mais com o sistema que trabalha por você!

Chega de dor de cabeça com tarefas manuais, preocupações financeiras e falta de controle.

6 Benefícios que você ganha ao automatizar a conciliação financeira

A conciliação financeira é uma parte vital da gestão empresarial, garantindo a precisão e a transparência dos registros financeiros. No entanto, realizar esse processo manualmente pode consumir tempo e recursos valiosos. É aí que a automação entra em cena, oferecendo uma série de benefícios que podem impulsionar a eficiência e o desempenho financeiro da sua empresa.

1. Aumento da eficiência operacional

Ao automatizar a conciliação financeira, você elimina a necessidade de realizar tarefas repetitivas manualmente. Isso libera tempo e recursos da sua equipe, permitindo que se concentrem em atividades mais estratégicas e de maior valor agregado para o negócio. Com menos tempo gasto em processos manuais, sua empresa pode operar com maior eficiência e produtividade.

2. Precisão e Integridade dos Dados

A automação reduz significativamente o risco de erros humanos associados à conciliação manual. Ao utilizar sistemas automatizados, você garante a precisão e a integridade dos seus registros financeiros, minimizando o potencial de discrepâncias e inconsistências. Isso proporciona uma base sólida para tomadas de decisão informadas e contribui para a confiabilidade das informações contábeis da sua empresa.

3. Detecção Precoce de Discrepâncias

Com a conciliação automatizada, você pode identificar rapidamente qualquer divergência entre os registros internos e externos. O sistema é capaz de alertar sobre transações não conciliadas ou possíveis irregularidades, permitindo uma intervenção imediata para corrigir problemas antes que se tornem maiores. Isso ajuda a evitar erros contábeis e protege contra fraudes e perdas financeiras.

4. Transparência e Auditoria

A automação proporciona um registro detalhado de todas as atividades de conciliação, facilitando a transparência nas operações financeiras da empresa. Além disso, o sistema oferece uma trilha de auditoria completa, que pode ser facilmente acessada e revisada por auditores internos e externos. Isso simplifica o processo de auditoria e garante conformidade com as regulamentações contábeis e fiscais.

5. Tomada de Decisão Embasada em Dados

Com dados financeiros precisos e atualizados disponíveis em tempo real, você pode tomar decisões mais informadas e estratégicas para o seu negócio. A automação fornece insights valiosos sobre o desempenho financeiro da empresa, permitindo uma análise mais profunda e uma alocação mais eficiente de recursos. Isso ajuda a impulsionar o crescimento e a sustentabilidade do seu negócio a longo prazo.

6. Maior Segurança Contra Fraudes

A conciliação automatizada ajuda a reduzir o risco de fraudes, detectando padrões suspeitos e identificando transações não autorizadas ou fraudulentas. Isso fortalece os controles internos da empresa e protege contra perdas financeiras significativas. Com a automação, você pode ter maior confiança na segurança dos seus ativos e na integridade das suas operações financeiras.